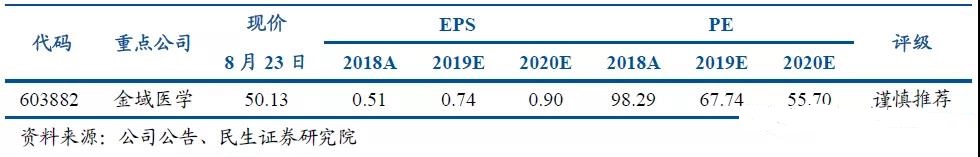

上中(zhōng)下(xià)遊發生(shēng)那麽多變化,體(tǐ)外(wài)診斷産業鏈适用性分(fēn)析框架如何?

我(wǒ)們認爲在下(xià)遊服務端控費(fèi)壓力向中(zhōng)遊、上遊傳遞的背景下(xià),整個産業鏈正在發生(shēng)深刻的變化。投資(zī)者也普遍關注:若檢驗科由利潤端變爲成本端,整個産業鏈的投資(zī)價值變化如何?服務端獨立醫學實驗室會受到怎樣的影響?渠道端代理/經銷商(shāng)在經過并購高峰期之後的整合效果如何?産品端企業面臨當前形勢該如何應對?再往上遊追溯,極端情況假設發達國家突然停供核心原材料,體(tǐ)外(wài)診斷産業是否有應對之策?通過在體(tǐ)外(wài)診斷領域的系列化研究,我(wǒ)們嘗試解決以上疑問,并基于多家相關企業的研究建立适用性的行業分(fēn)析框架。

體(tǐ)外(wài)診斷産業鏈分(fēn)析框架中(zhōng)的核心變量:産品叠代、模式創新

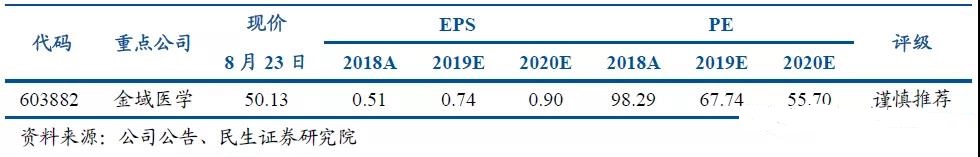

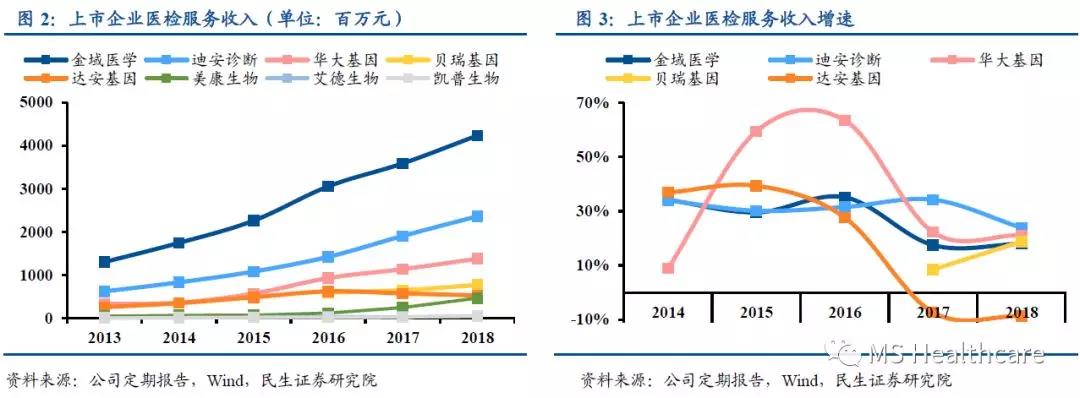

服務端:ToB的商(shāng)業模式面臨特檢和普檢商(shāng)業模式創新選擇:經過前期大(dà)範圍的跑馬圈地,幾家連鎖綜合性獨立醫學實驗室企業已經初步建立覆蓋全國的實驗室網絡,并且省級實驗室逐漸實現盈利、規模化效應體(tǐ)現。我(wǒ)們建議關注金域醫學、迪安診斷等醫檢企業的成本率/費(fèi)用率變化、實驗室盈虧情況、以及特檢項目的拓展和收入占比情況。

流通端:渠道收購的價值評估是重點。潤達醫療、瑞康醫藥、迪安診斷近幾年持續收購,爲其業務擴張帶來較大(dà)的彈性,但整合效果尚未體(tǐ)現。我(wǒ)們認爲一(yī)方面需時刻把握公司經營層面和财務數據的變動,包括其盈利和營運能力、收購整合效果和商(shāng)譽減值風險;另一(yī)方面在于關注公司流程、服務方面的創新舉措和盈利模式、發展前景的分(fēn)析。

産品端:在上下(xià)遊強勢議價下(xià),産品叠代發展階段的判斷至關重要,我(wǒ)們認爲企業發展重點主要如下(xià):1)産品持續升級叠代(發光、分(fēn)子)以消化未來可能的價格壓力,同時通過産品多元化布局占領市場應對下(xià)遊流水線趨勢;2)注重創新,在某一(yī)應用場景上打造特色技術、從而建立起優勢和壁壘。此外(wài),内生(shēng)瓶頸有望借助外(wài)力實現飛躍,整合能力不可或缺。

投資(zī)建議

我(wǒ)們認爲目前體(tǐ)外(wài)診斷産業的上遊産品處于技術叠代關鍵期、中(zhōng)遊渠道整合效果尚待驗證、下(xià)遊獨立醫學實驗室或進入規模效應階段。結合産品端研發投入/技術創新、流通端運營能力/整合效果、服務端成本控制/特檢項目等關鍵評估指标,我(wǒ)們建議關注在産品端形成綜合性平台、并在關鍵原材料方面實現部分(fēn)自産的邁瑞醫療和萬孚生(shēng)物(wù),在化學發光領域領先并往質譜方向發展的安圖生(shēng)物(wù),以及規模效應顯現、特檢占比領先的金域醫學。

風險提示

競争激烈程度加劇風險、降價幅度超預期風險、商(shāng)業模式選擇失敗帶來的風險。

一(yī)、上中(zhōng)下(xià)遊發生(shēng)那麽多變化,體(tǐ)外(wài)診斷産業鏈适用性分(fēn)析框架如何?

強勢的上下(xià)遊,IVD的産業突破路徑在哪裏?我(wǒ)們認爲在下(xià)遊服務端控費(fèi)壓力向中(zhōng)遊、上遊傳遞的背景下(xià),體(tǐ)外(wài)診斷流通市場也正在發生(shēng)深刻的變化,投資(zī)者也普遍關注:若檢驗科由利潤端變爲成本端,整個産業鏈的投資(zī)價值變化如何?服務端獨立醫學實驗室會受到怎樣的影響?渠道端代理/經銷商(shāng)在經過并購高峰期之後的整合效果如何?産品端企業如何應對當前形勢?極端假設發達國家突然停供核心原材料,體(tǐ)外(wài)診斷産業如何應對。

我(wǒ)們嘗試通過在體(tǐ)外(wài)診斷領域的系列化研究解決以上疑問,并基于多家相關企業的研究建立行業分(fēn)析框架。我(wǒ)們将在本篇專題中(zhōng)着重讨論體(tǐ)外(wài)診斷産業及公司的分(fēn)析框架,分(fēn)析其未來一(yī)段時間内發展情況的決定因素。對于産業鏈的變化和觀點如下(xià):

——服務端:商(shāng)業模式和服務項目的壁壘(議價)是服務端企業面臨的重要課題。在新醫改背景下(xià),特别是醫保局控費(fèi)政策持續推進下(xià),檢驗價格下(xià)降,推動醫療機構基于成本壓力外(wài)包動力進一(yī)步提升,或通過醫聯體(tǐ)實現規模效應;生(shēng)産商(shāng)、經銷商(shāng)、第三方醫檢機構均以不同方式介入檢驗科,以協助醫療機構控費(fèi)降本,同時在這個過程中(zhōng)尋找自身商(shāng)業模式(共建參與、特檢參與、打包采購、實驗室質量體(tǐ)系建設)。幾家頭部的獨立醫學實驗室企業經過前期大(dà)範圍的跑馬圈地,已經初步建立覆蓋全國的實驗室網絡,我(wǒ)們認爲其省級實驗室盈利能力的提升将是當下(xià)更重要的挑戰,規模化效應将在這個過程體(tǐ)現逐步明顯;

——流通端:前期并購擴張帶來集中(zhōng)度提升,但是整合效果尚待驗證。降價壓力向上傳導,我(wǒ)們認爲未來重點是價值整合,有望轉向流程創新、服務創新,提升議價能力;

——産品端:産品叠代能力成爲進口替代和集中(zhōng)度提升的關鍵變量,關注化學發光和分(fēn)子診斷。比較體(tǐ)外(wài)診斷産品端可以發現,細分(fēn)領域天花闆低和産品流水線化推動企業實現多元化布局。我(wǒ)們認爲在上下(xià)遊強勢議價下(xià),對于産品叠代發展階段的判斷至關重要,關注通過産品多元化布局占領市場以及在某一(yī)應用場景上打造特色技術從而建立壁壘的特色企業。

關于政策背景,我(wǒ)們簡述如下(xià):

仿制藥一(yī)緻性評價、“4+7”帶量采購,一(yī)時間風聲鶴唳、草木皆兵,支付端的供給側改革成爲醫藥行業最大(dà)的不确定因素。在此政策環境下(xià),體(tǐ)外(wài)診斷産業将如何演變,研究框架需如何構建?

我(wǒ)們認爲,體(tǐ)外(wài)診斷産品完全複制藥品改革路徑的難度系數較大(dà):1)帶量采購的前提是一(yī)緻性評價/标準化,但是體(tǐ)外(wài)診斷系統品規複雜(zá)、技術路徑不一(yī)、産品标準不完善;而如果每種檢測項目都要通過性能比對或專家測評等方式來确定某個品牌/方法作爲金标準、并以此劃分(fēn)質量層次,那麽工(gōng)作量太大(dà)、短期内難有成效。2)藥品流通環節的附加值不高、帶量采購較爲簡單;而體(tǐ)外(wài)診斷流通商(shāng)帶有的服務屬性(其淨利率普遍比藥品流通商(shāng)高),強行剝離(lí)會給使用者産生(shēng)一(yī)定的不便。3)此外(wài),體(tǐ)外(wài)診斷系統有封閉化趨勢,原有裝機的處理和新儀器入院模式也是值得考慮的問題。

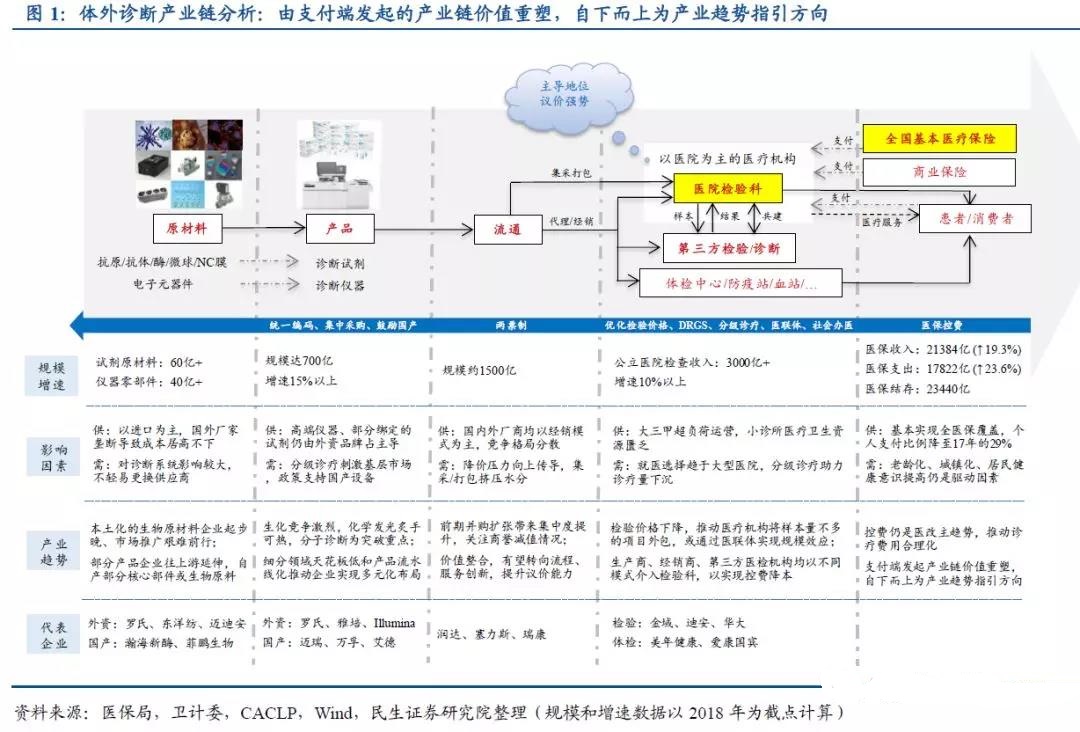

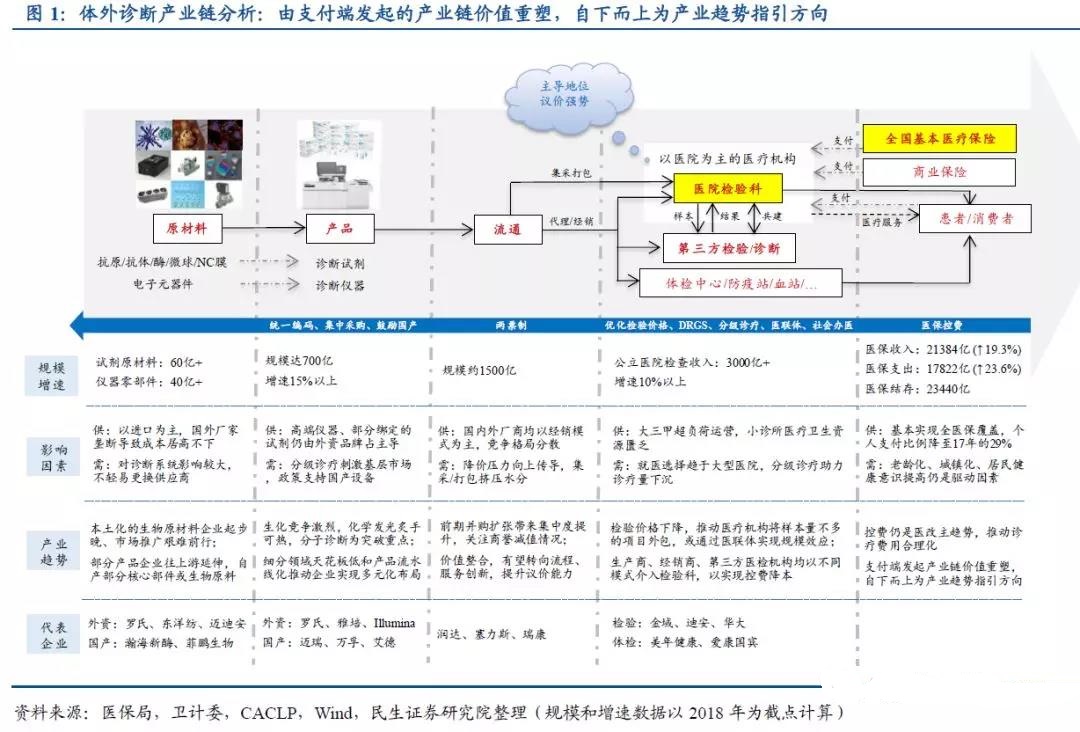

從支付端壓縮價格空間,自下(xià)而上倒逼上遊降價或爲改革重點,例如降低檢驗收費(fèi)标準、推行DRGs付費(fèi)方式等。從支付方而言,檢驗樣本的“價”和“量”是其關注點,而非單純的産品價格;在檢驗樣本“量”(即需求)不變的情況下(xià),“價”才是可調節因子,即檢驗服務價格。相關案例可以關注作爲檢驗價格窪地的浙江地區——大(dà)多檢驗項目的收費(fèi)價格都低于其他地區,而廠家/經銷商(shāng)在浙江地區的産品銷售價格也會比其他地區低10%-30%左右。

二、體(tǐ)外(wài)診斷産業鏈分(fēn)析框架中(zhōng)的核心變量:産品叠代、模式創新

(一(yī))服務端:ToB的商(shāng)業模式面臨特檢和普檢商(shāng)業模式創新選擇

獨立醫學實驗室的核心依然是成本、專業化優勢。獨立醫學實驗室(又(yòu)稱第三方醫學實驗室,簡稱ICL)是社會分(fēn)工(gōng)精細化的産物(wù),樣本集中(zhōng)所帶來的規模化效應體(tǐ)現在以下(xià)兩個方面:1)成本優勢:通過集中(zhōng)采購降低試劑/儀器成本、批量檢驗降低固定成本;例如在單個醫院檢測樣本量少而儀器成本較高的質譜檢測,ICL的成本優勢更爲顯著,有望受益于控費(fèi)政策提高滲透率。2)專業化優勢:通過集中(zhōng)配備專業的診斷人員(yuán)和先進的技術平台,ICL在保證結果準确性的同時可提供遠多于醫院檢驗科的檢測項目。對于一(yī)些技術前沿的檢驗項目,例如臨床實驗室自建項目(LDT),醫院做起來難度大(dà)、效益低,而ICL的介入有助于提升醫院的診療水平。跟蹤ICL企業以及評估其競争力,我(wǒ)們認爲可以通過成本和專業化兩個點切入。

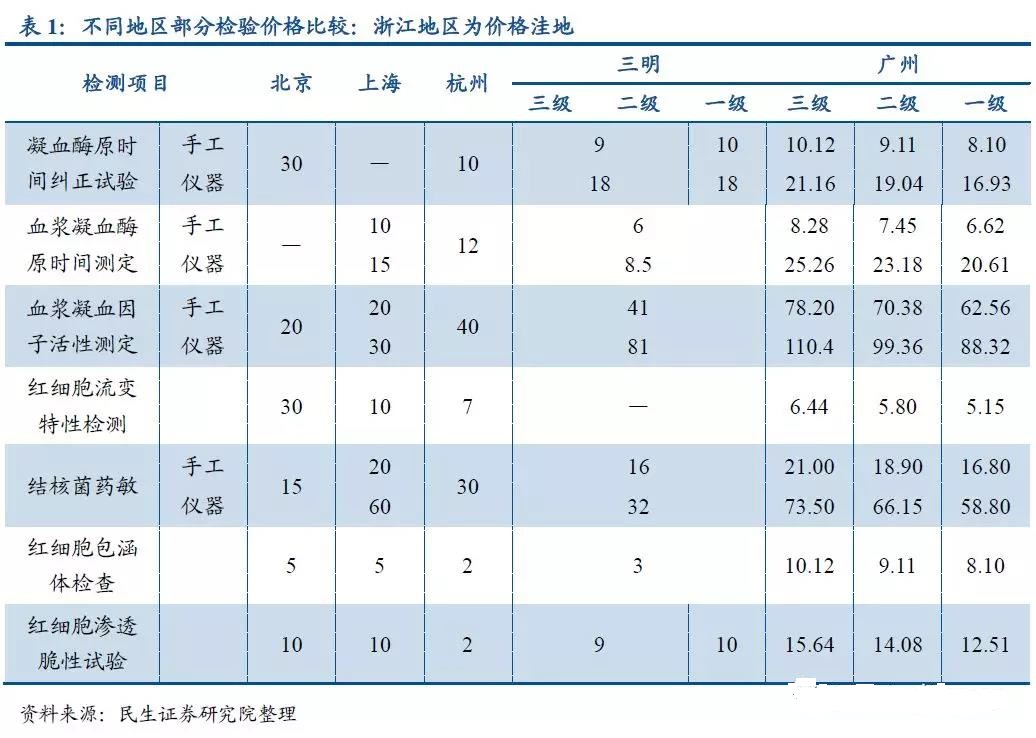

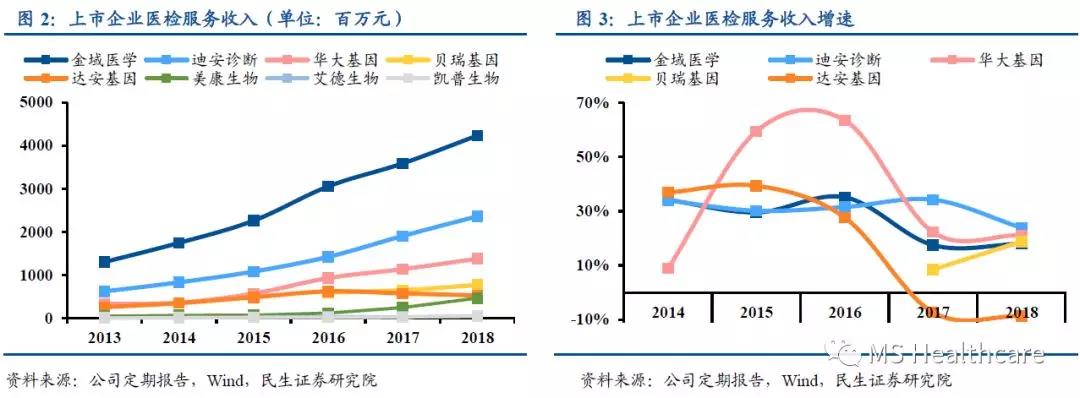

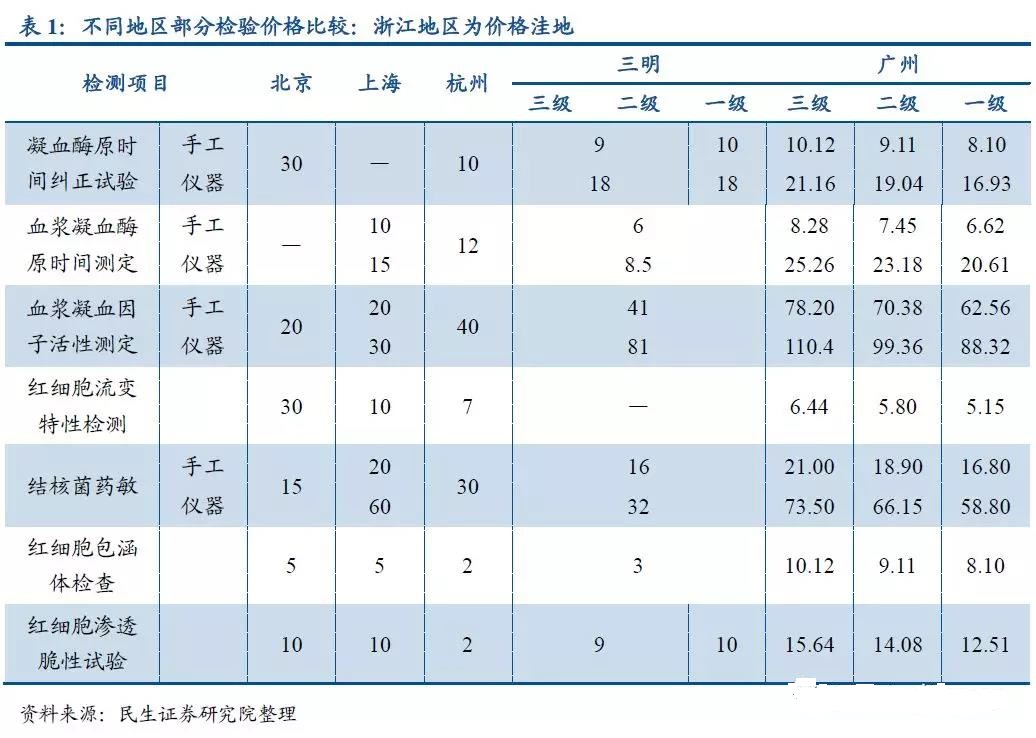

1、成本優勢:跟蹤毛利率、費(fèi)用率的變化,以及實驗室盈虧情況

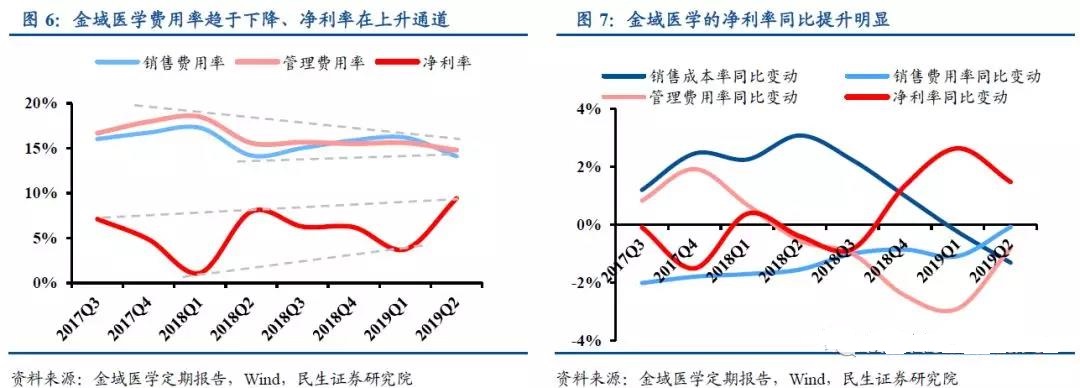

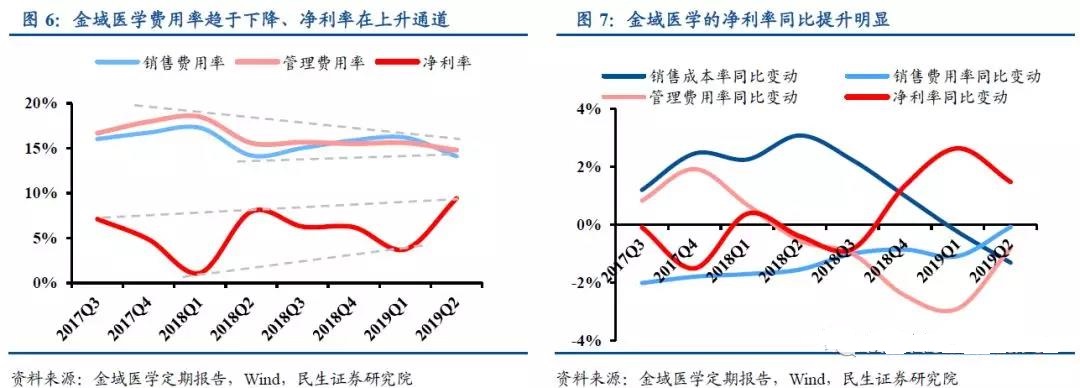

成本的規模優勢主要體(tǐ)現在費(fèi)用方面,包括産品成本、銷售費(fèi)用、管理費(fèi)用等。以醫檢業務爲主航道的金域醫學爲例,成本優勢逐漸顯現,業績表現亮眼,股價也随之上升。從财務數據分(fēn)析,雖然在醫療服務價格及扣率持續降低的情況下(xià),銷售成本率仍在提升;但是因爲規模效應體(tǐ)現,18Q3-18Q4銷售成本率提升的幅度有所收窄,19Q1-19Q2銷售成本率絕對值下(xià)降;同時17Q3-19Q2的銷售費(fèi)用率以及18Q2-19Q2管理費(fèi)用率季度同比下(xià)降;反映到淨利率上看,18Q4開(kāi)始淨利率同比提升明顯,從而帶動公司業績高增長。

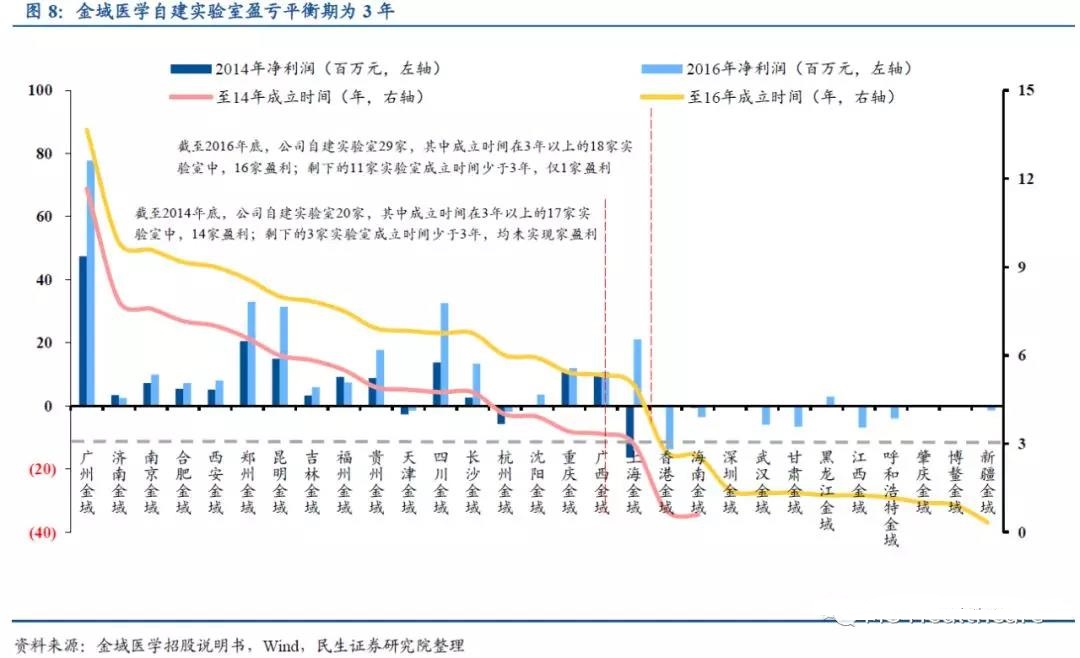

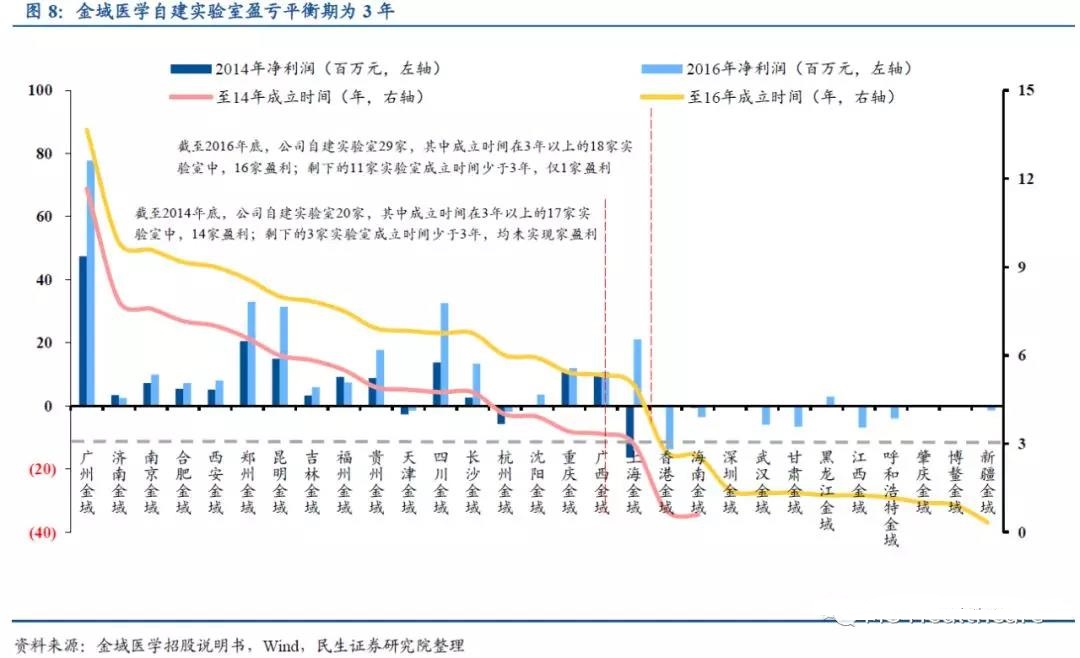

1)淨利率提升:公司發展的拐點是否臨近?驅動因素主要可以從新舊(jiù)實驗室兩方面來分(fēn)析:1)新建實驗室逐步開(kāi)始步入正軌。公司自建實驗室經過3年的培育期可以實現盈利(推斷依據詳見下(xià)圖),考慮到後期布局地區缺失先發優勢、同時競争環境加劇,盈虧平衡期拉長至3-5年,即2014-2016年自建的11家實驗室有望在2019-2021年集中(zhōng)實現盈利、釋放(fàng)業績。其中(zhōng),2019年上半年實現盈利的省級實驗室由23家增加到27家。

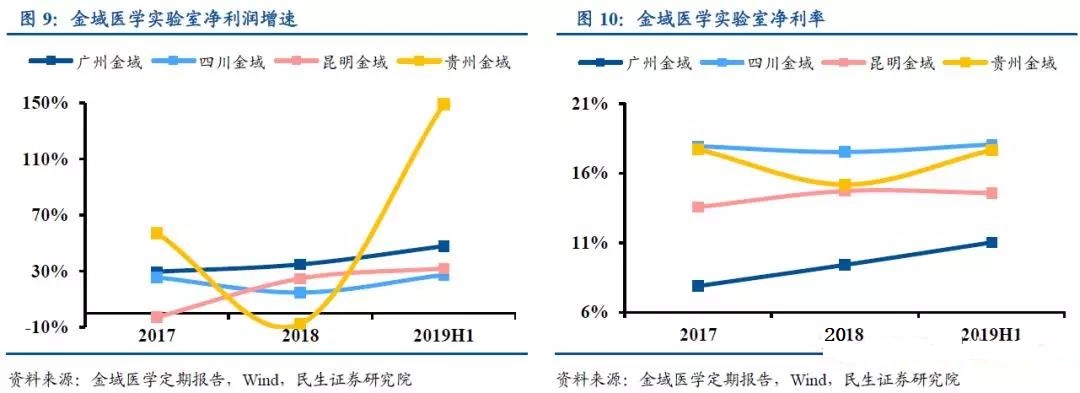

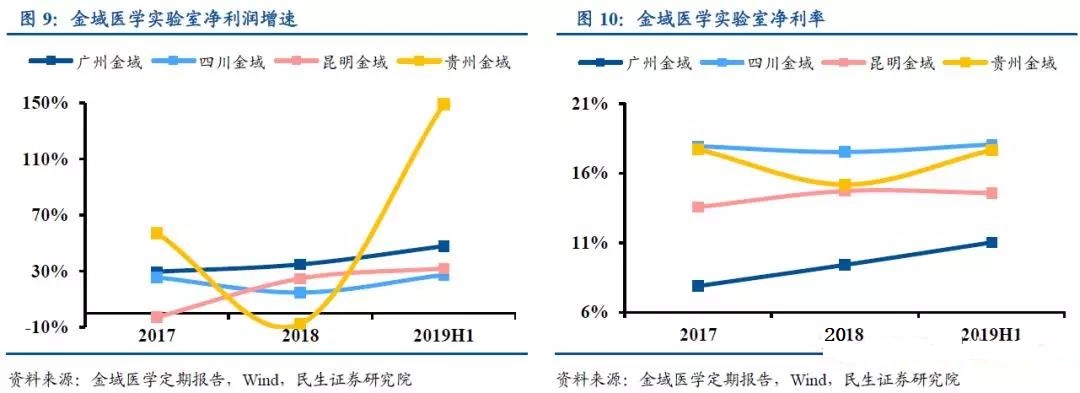

2)成熟實驗室保持穩定增長、持續貢獻業績。從廣州、四川、昆明、貴州四家成熟實驗室來看,2017年-2019年H1期間實驗室的淨利潤增速依然保持穩定;除了貴州金域淨利率有所波動之外(wài),其他三家實驗室的淨利率均有提升。其中(zhōng)體(tǐ)量最大(dà)的廣州金域淨利潤增速均在30%以上,淨利率也是明顯提升至2019年H1的11%。

2、專業化優勢:特檢才是ICL未來趨勢的關鍵所在

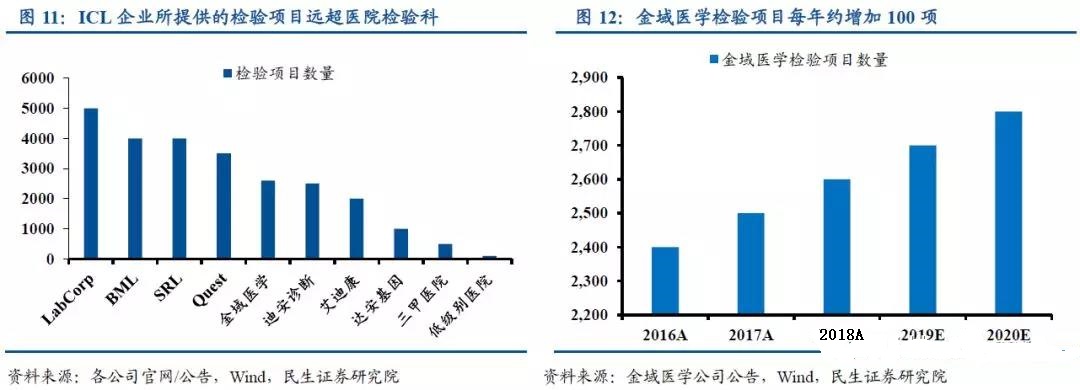

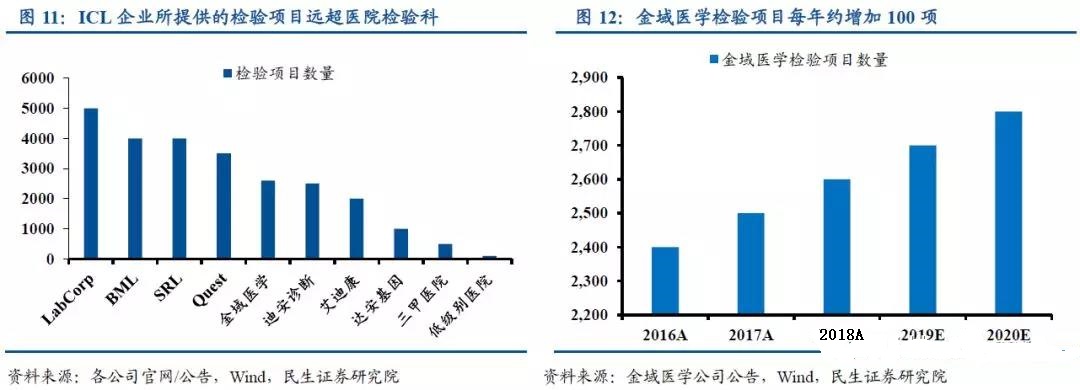

ICL專業化優勢之一(yī)在于可以提供基因組學、解剖病理、質譜檢測等醫院所不方便開(kāi)展的特檢項目;可檢測項目越多,越能快速響應下(xià)遊客戶多樣化檢驗需求。國外(wài)大(dà)型的ICL企業能提供4000個左右的檢驗項目,我(wǒ)國金域醫學、迪安診斷、艾迪康等ICL企業可提供超過2000種檢驗項目,而醫療資(zī)源最爲豐富的三甲醫院也不到800項。

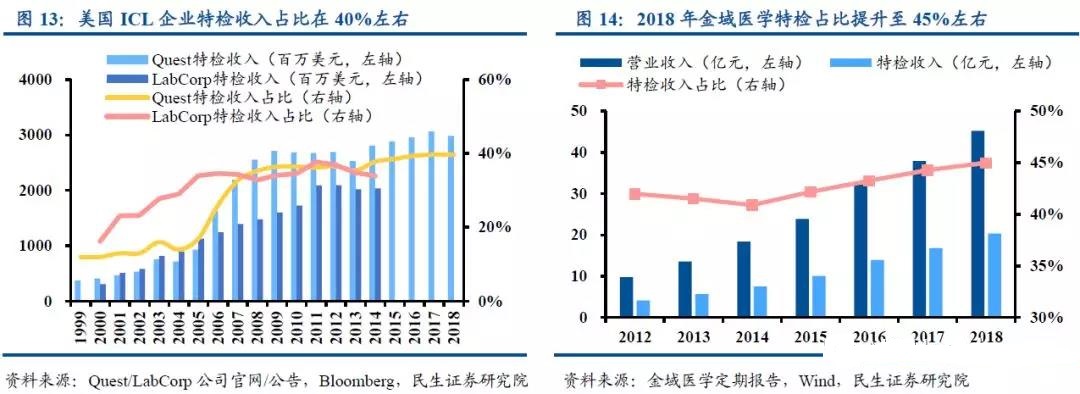

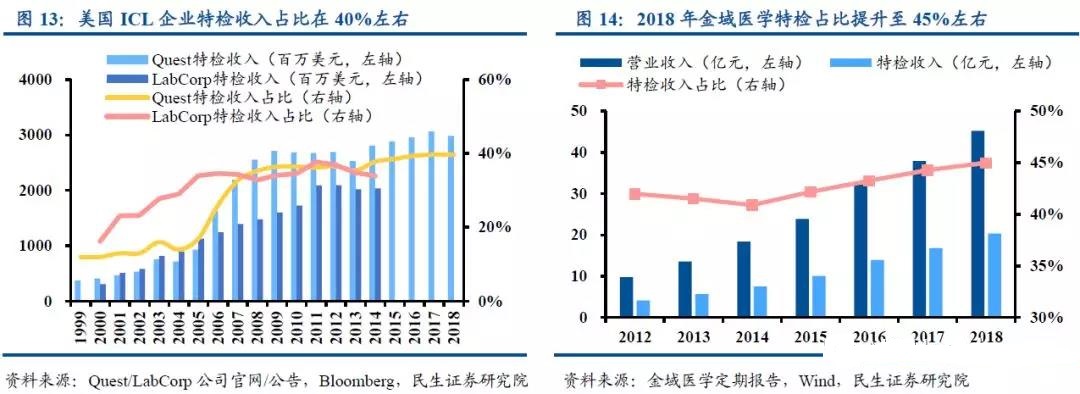

海外(wài)ICL發展路徑可以驗證,特檢是決定ICL公司競争力的關鍵。依托特檢項目豐富程度所構建的專業化優勢,美國ICL企業LabCorp和Quest的特檢收入都達到20-30億美元,占總營收比重接近40%。2018年金域醫學的特檢收入20億元人民币,占總營收比重達45%。随着居民健康意識提高、新技術帶來檢測精确度/安全性提升、以及宣傳普及程度加強,我(wǒ)國特檢收入仍有較大(dà)的提升空間。

在區域檢驗中(zhōng)心、集采推進的背景下(xià),特檢更是商(shāng)業路徑發展的關鍵選擇。在目前集采、區檢等多模式介入檢驗市場的背景下(xià),我(wǒ)們認爲ICL的核心優勢在于特檢項目。即使區域檢驗中(zhōng)心推行範圍擴大(dà)、基層普檢項目的外(wài)包率不再提升甚至下(xià)降,ICL仍可依靠其專業性優勢而承接因醫療消費(fèi)升級而逐漸增多的特檢樣本。

就當前階段來看,ICL或進入一(yī)個關鍵期:經過前期大(dà)範圍的跑馬圈地,幾家連鎖綜合性ICL企業已經初步建立覆蓋全國的實驗室網絡,并且省級實驗室逐漸實現盈利,規模化效應體(tǐ)現。我(wǒ)們建議關注金域醫學、迪安診斷等醫檢企業的成本率/費(fèi)用率變化、實驗室盈虧情況、以及特檢項目的拓展和收入占比情況。

(二)流通端:渠道收購的價值評估是重點

流通端擠水分(fēn),渠道價值評估成爲當下(xià)檢驗公司财務質量的關鍵。單純流通所産生(shēng)的價值不足以支撐當前産品從出廠到終端增值所占用的醫療資(zī)源,因此藥品/耗材通過帶量采購、兩票制壓縮流通環節。檢驗價格下(xià)降、DRGS推行,醫院檢驗科或由利潤中(zhōng)心向成本中(zhōng)心轉移,體(tǐ)外(wài)診斷中(zhōng)間環節也可能由于價格壓力而被削弱。立足于當前現狀,我(wǒ)們認爲一(yī)方面需時刻把握公司财務數據的變動,另一(yī)方面在于關注公司流程、服務方面的創新舉措和盈利模式、發展前景的分(fēn)析。

1、财務數據分(fēn)析:重點評估收購整合能力

對于流通企業而言,财務報表的每一(yī)個數據變化都預示着企業的路徑變遷。由于篇幅限制,以下(xià)我(wǒ)們對主要幾項内容的相關财務數據進行分(fēn)析

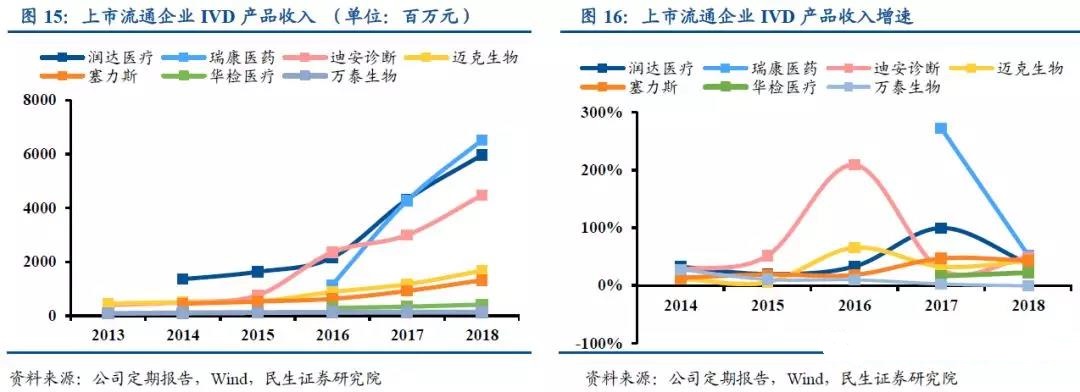

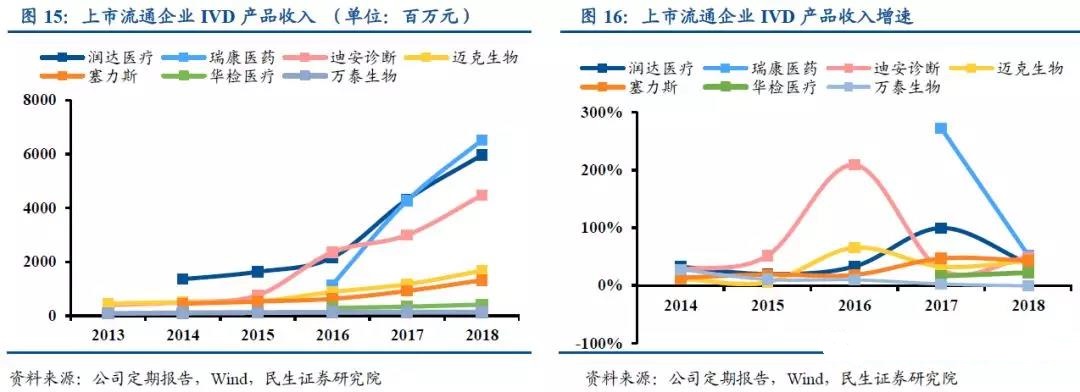

1)業務規模:兩票制或推動集中(zhōng)度提升,規模大(dà)者受益程度較高。若器械“兩票制”推行,規模較大(dà)的流通企業或可以較低成本進行整合;而上市的流通企業一(yī)般都是區域規模較大(dà)的企業,同時具備較強的融資(zī)優勢助力擴張。按照可拆出體(tǐ)外(wài)診斷産品流通收入的企業來看,潤達醫療、瑞康醫藥、迪安診斷的收入規模較大(dà),優勢區域分(fēn)别在上海、山東、浙江,并不斷進行全國性擴張,因此收入增速也處于較高水平。

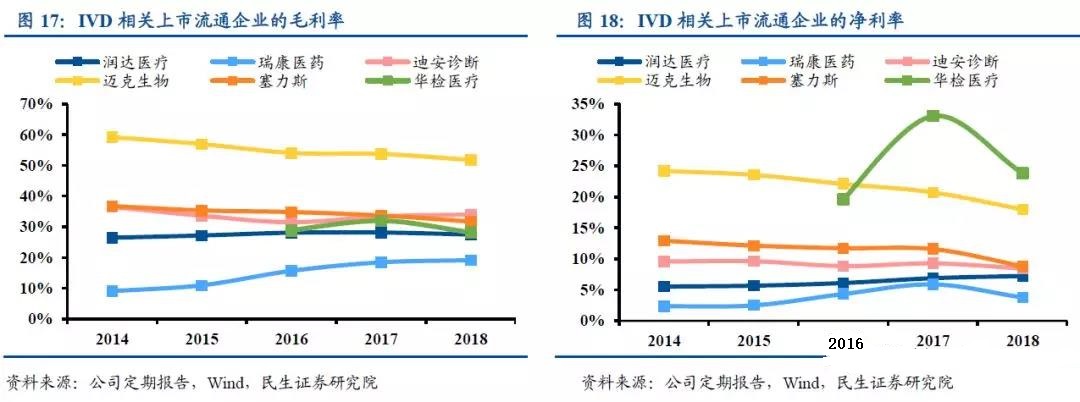

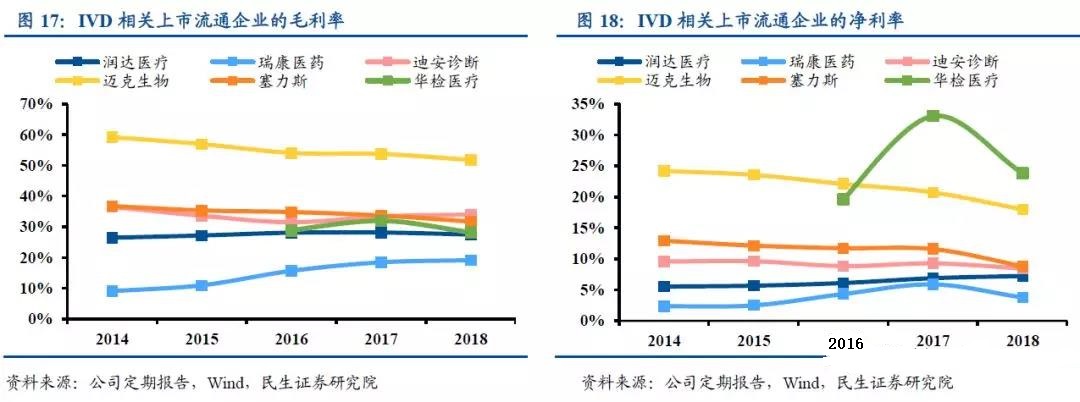

2)承壓能力:盈利能力和運營能力在降價壓力下(xià)尤爲重要。從盈利能力看,幾家企業的毛利率和淨利率之間的差異主要在于業務結構:邁克生(shēng)物(wù)自産體(tǐ)外(wài)診斷試劑産品,毛利率和淨利率都處于較高水平;潤達醫療、迪安診斷、塞力斯以體(tǐ)外(wài)診斷産品流通爲主,淨利率在7%-9%左右;瑞康醫藥營業收入以藥品爲主,故淨利率低于其他幾家企業。華檢醫療受希森(sēn)美康獨家分(fēn)銷商(shāng)和聯營公司損益的影響淨利率較高。

從盈利能力看,由于下(xià)遊服務端控費(fèi)的緣故,邁克生(shēng)物(wù)、塞力斯的毛利率和淨利率有明顯的下(xià)滑趨勢;潤達醫療的服務屬性增強、瑞康醫藥體(tǐ)外(wài)診斷産品收入增加,毛利率和淨利率都有所提升。

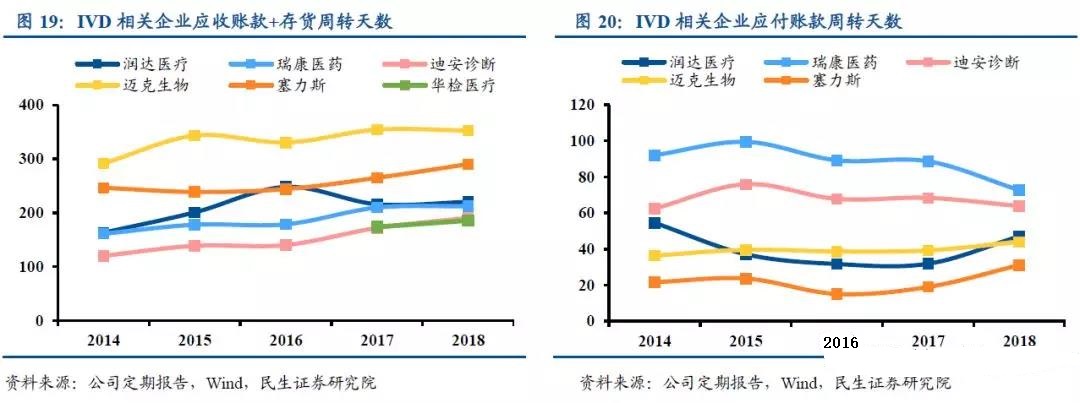

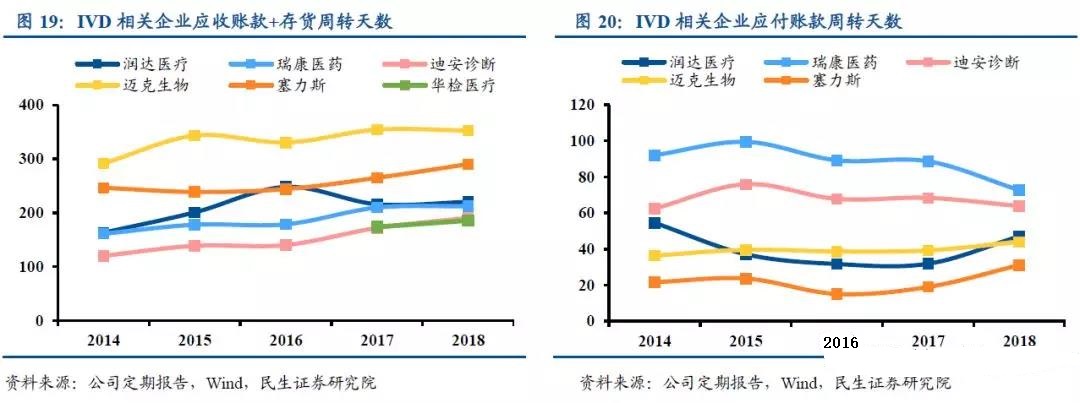

從營運能力看,邁克生(shēng)物(wù)的應收賬款和存貨周轉天數最長,其中(zhōng)存貨周轉天數約180天,遠高于其他企業100天以下(xià)的水平;同時其應付賬款也處于較低水平,議價能力相對不高;瑞康醫藥、迪安診斷的應收、存貨周轉天數相對較短,而應付賬款周轉天數較長,營運能力相對較好(瑞康的運營能力也與其業務結構有關)。

從趨勢上看,企業在上下(xià)遊的議價能力未有明顯提升,甚至略微下(xià)降,或與上下(xià)遊強勢、以及收入規模性尚未充分(fēn)體(tǐ)現有關。

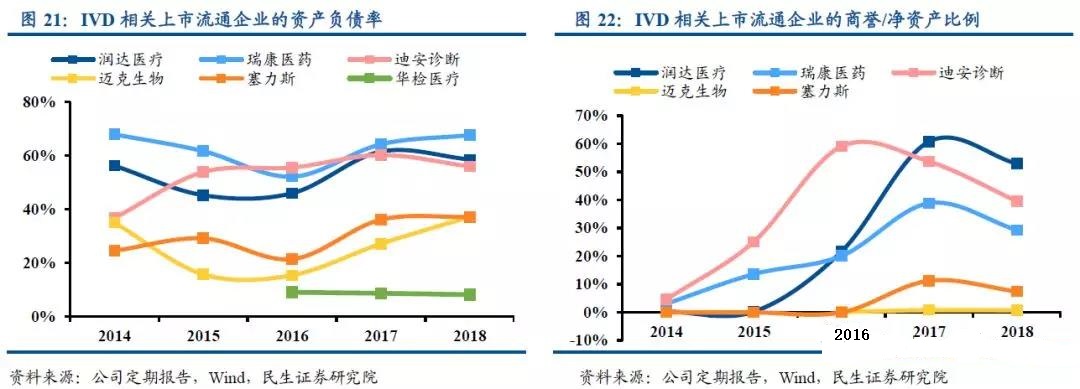

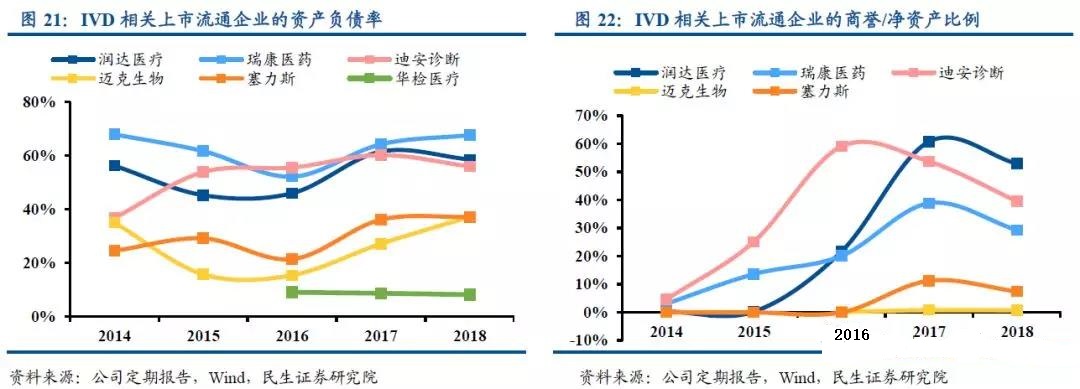

3)風險評估:跟蹤資(zī)産負債率和商(shāng)譽情況。近3-4年流通商(shāng)收購加速,從資(zī)産負債率和商(shāng)譽/淨資(zī)産比例來看,瑞康醫藥、潤達醫療、迪安診斷都處于一(yī)個比較高的水平,其中(zhōng)潤達醫療、迪安診斷有略微下(xià)降的趨勢。說明流通企業前期通過并購擴張的方式提升市占率,但同時埋下(xià)一(yī)定的風險、累積了較多的負債和商(shāng)譽,對業績穩定性來帶一(yī)定的不确定性。

綜合以上分(fēn)析,潤達醫療、瑞康醫藥、迪安診斷近幾年的收購擴張,爲其業務擴張帶來較大(dà)的彈性。但或因其整合效果尚未體(tǐ)現,盈利能力和上下(xià)遊的議價能力無明顯提升。未來主要關注其盈利和營運能力、收購整合效果和商(shāng)譽減值風險。

2、服務創新分(fēn)析:決定流通環節最終的商(shāng)業業态

通過前述财務分(fēn)析,我(wǒ)們發現潤達醫療、瑞康醫藥、迪安診斷的潛力較大(dà),但是簡單的數據分(fēn)析沒有考慮到公司運營模式、發展戰略等軟性指标,而恰恰這些因素對公司未來的發展至關重要,需要結合多方調研和進一(yī)步分(fēn)析以得出更有說服力的結論。以下(xià)我(wǒ)們以運營模式爲例進行簡單分(fēn)析。

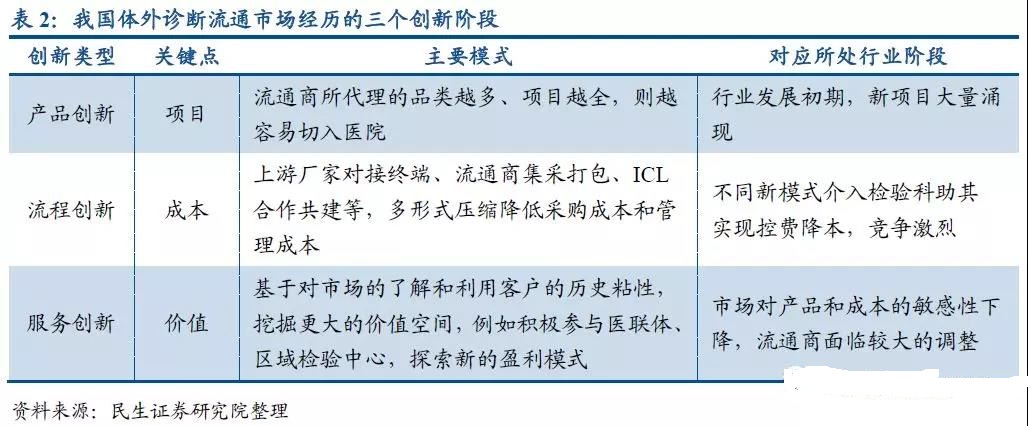

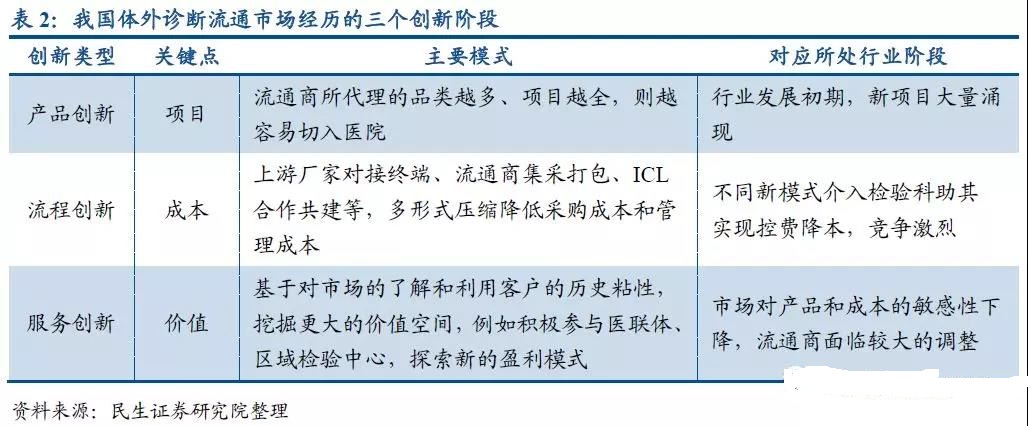

我(wǒ)們認爲,體(tǐ)外(wài)診斷流通市場前後會經曆産品創新、流程創新、服務創新三個階段。随着生(shēng)産商(shāng)和渠道商(shāng)的數量大(dà)幅增加,産品創新階段漸行漸遠;當前市場處于流程創新階段、并逐步走向服務創新:下(xià)遊控費(fèi)壓力向上傳遞、兩票制推動市場“去(qù)中(zhōng)間化”,過去(qù)依托産品代理的中(zhōng)間層如不能及時進行匹配性的戰略調整,則很可能會逐步丢失市場。在當前時點上,我(wǒ)們認爲可以關注進行模式創新的潤達醫療和迪安診斷。

(三)産品端:在上下(xià)遊強勢議價下(xià),産品叠代發展階段的判斷至關重要

降價倒逼的國産IVD産品公司的量價模型:終端降價對于國産體(tǐ)外(wài)診斷企業而言是一(yī)把雙刃劍(量、價):一(yī)方面醫院和代理商(shāng)會把降價壓力向上遊傳遞(價格),另一(yī)方面迫于控費(fèi)壓力醫院更有動力選用性價比較高的國産品牌(量),從而在外(wài)資(zī)維持原有價格體(tǐ)系的條件下(xià),國産企業迎來以價換量的機會。此時,能否推出具備進口替代能力的優質産品成爲關鍵。

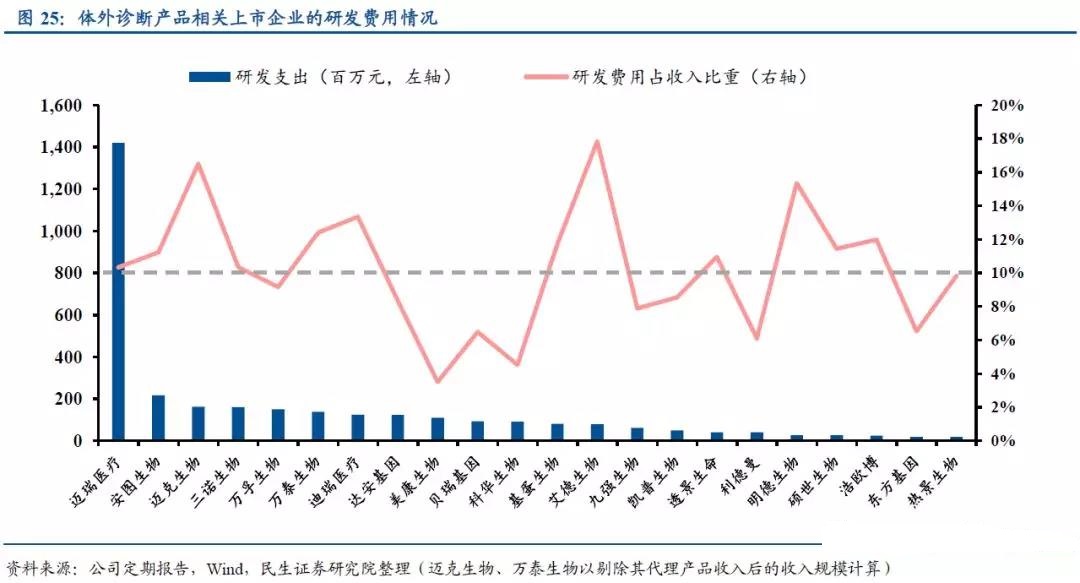

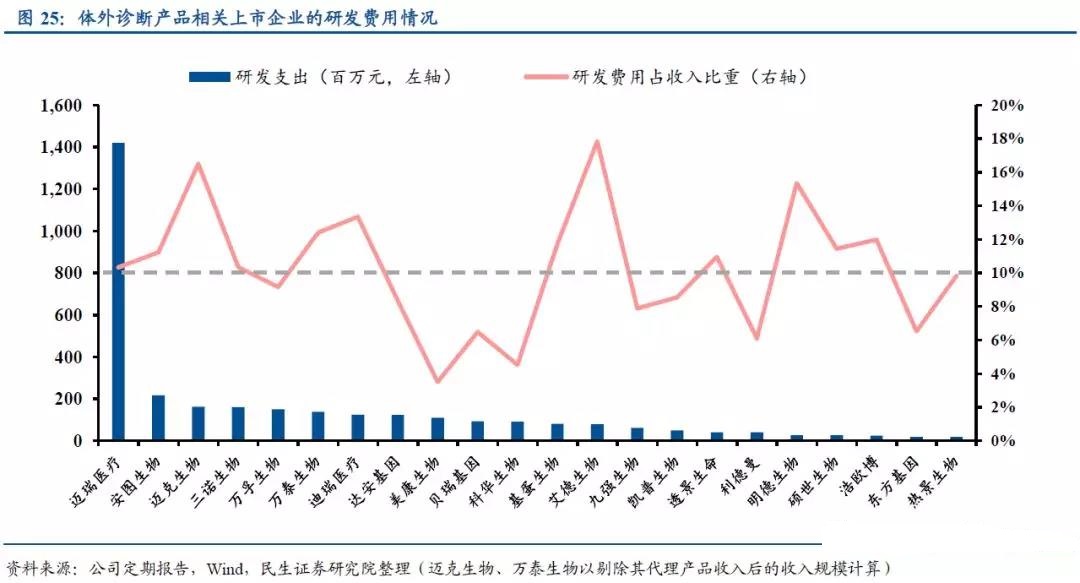

産品叠代能力的評估是IVD企業保持業績增長的關鍵。産品布局以及研發實力有望逐漸将體(tǐ)外(wài)診斷産品生(shēng)産商(shāng)拉開(kāi)差距,我(wǒ)們認爲企業發展重點主要如下(xià):1)産品持續升級叠代以消化部分(fēn)價格壓力,同時通過産品多元化布局占領市場,在研發、渠道、品牌等方面形成的協同效應能不斷形成正反饋促進企業進一(yī)步發展;2)注重創新,在某一(yī)應用場景上打造特色技術、從而建立起優勢和壁壘。此外(wài),内生(shēng)瓶頸有望借助外(wài)力實現飛躍,整合能力不可或缺。

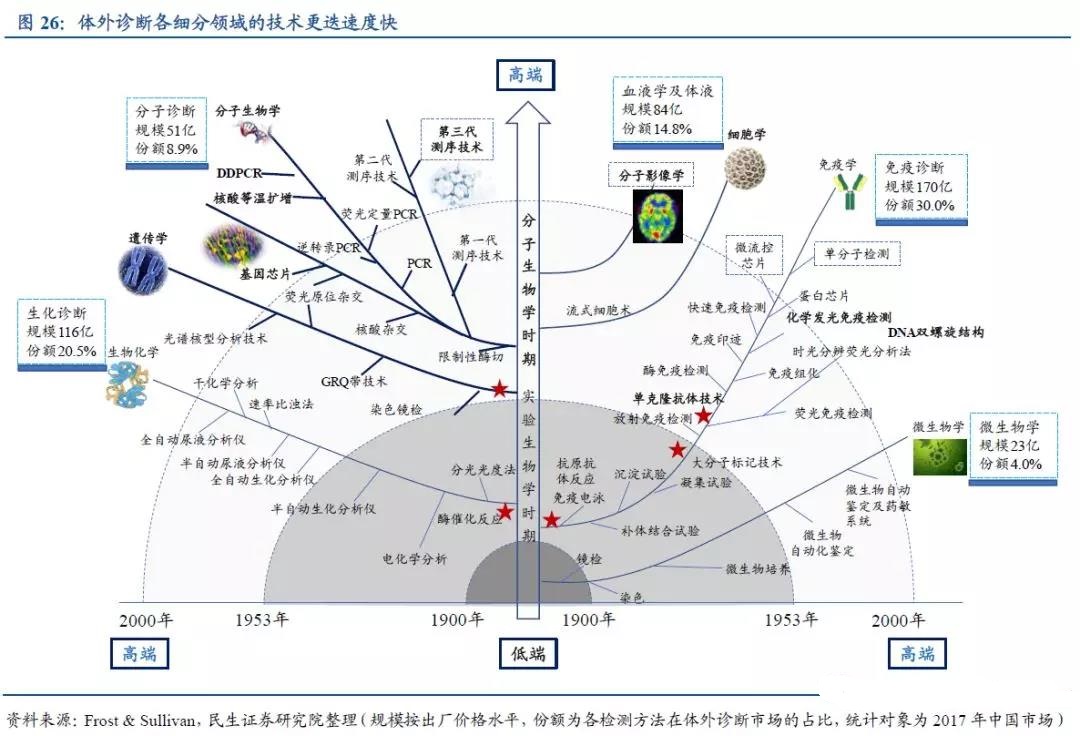

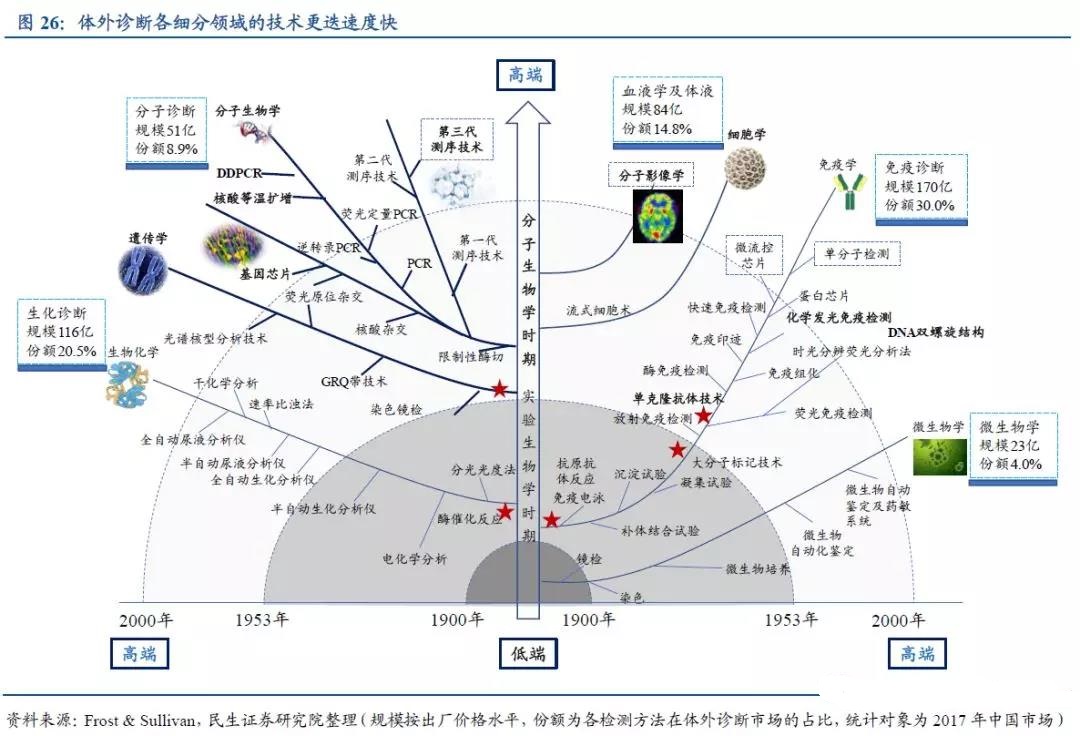

1、醫改背景下(xià)各細分(fēn)領域分(fēn)化嚴重:生(shēng)化/酶免面臨瓶頸,分(fēn)子/發光/POCT值得期待

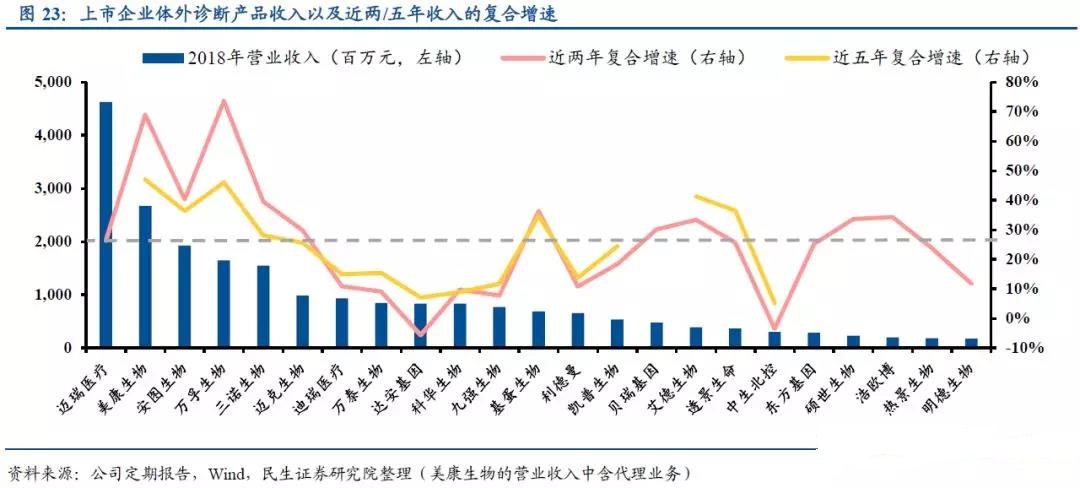

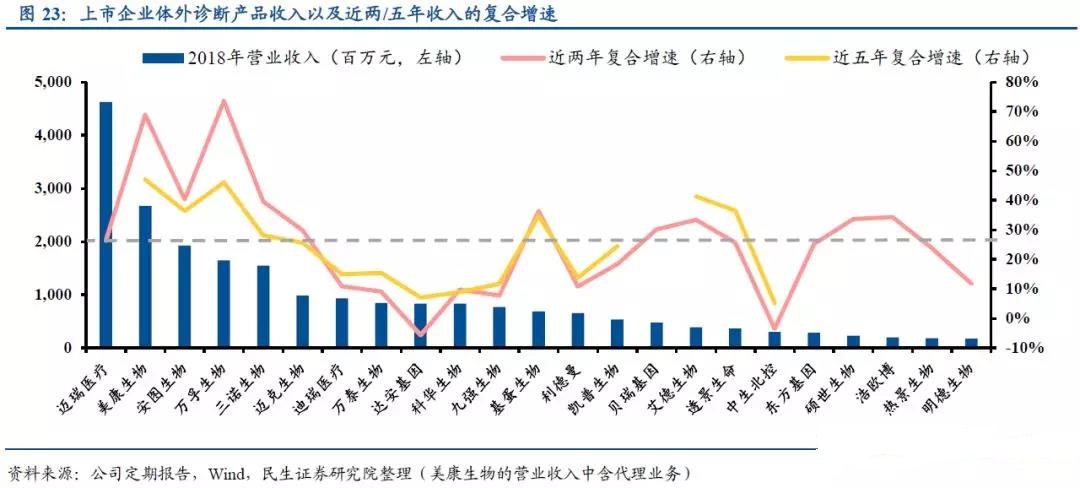

POCT、分(fēn)子診斷及有特色的免疫診斷是高景氣度細分(fēn)領域。梳理上市企業體(tǐ)外(wài)診斷産品收入以及近幾年的複合增速可以發現:1)收入增速較高的企業主要在POCT、分(fēn)子診斷以及有特色的免疫診斷領域,例如萬孚生(shēng)物(wù)/基蛋生(shēng)物(wù)/三諾生(shēng)物(wù)、艾德生(shēng)物(wù)/貝瑞基因/碩世生(shēng)物(wù)、安圖生(shēng)物(wù)/透景生(shēng)命/邁克生(shēng)物(wù)/浩歐博;2)生(shēng)化、酶免等領域的企業收入增速則相對較低,例如迪瑞醫療/九強生(shēng)物(wù)/利德曼/中(zhōng)生(shēng)北(běi)控、萬泰生(shēng)物(wù)/科華生(shēng)物(wù)等。

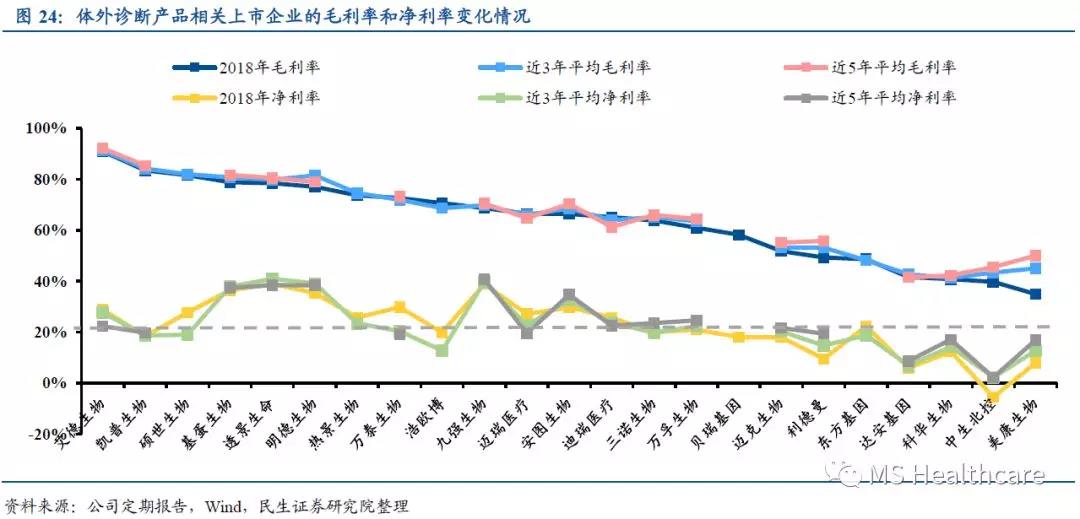

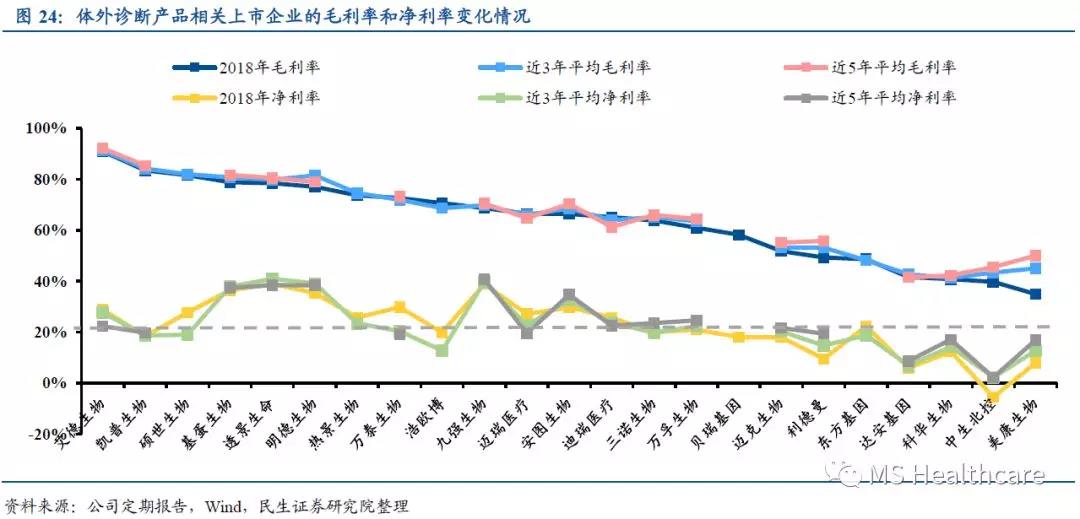

高壁壘的分(fēn)子診斷、POCT領域享受較高的定價能力,有望長期維持較強的議價地位。從企業的毛利率和淨利率來看,我(wǒ)們發現:1)艾德生(shēng)物(wù)、凱普生(shēng)物(wù)、碩世生(shēng)物(wù)等分(fēn)子診斷企業的毛利率都明顯高于同行,但是淨利率卻處于平均水平,主要因爲分(fēn)子診斷屬于較爲前沿的技術領域,市場教育和推廣費(fèi)用相對較高;2)POCT企業基蛋生(shēng)物(wù)、明德生(shēng)物(wù)和特色免疫診斷企業透景生(shēng)命的毛利率和淨利率都處于較高水平,主要是因爲其産品具備小(xiǎo)型化/便捷化、多聯檢等特色屬性,因此相對獲得較高的溢價;3)九強生(shēng)物(wù)、安圖生(shēng)物(wù)雖然毛利率處于一(yī)般水平,但是淨利率卻表現優異,主要與其費(fèi)用控制能力挂鈎;4)利德曼、中(zhōng)生(shēng)北(běi)控、美康生(shēng)物(wù)等生(shēng)化企業不僅毛利率和淨利率都處于較低水平,而且有明顯的逐年下(xià)滑趨勢。

綜上所述,生(shēng)化、酶免等技術成熟、競争激烈的領域面臨着一(yī)定程度上的發展瓶頸;同時在控費(fèi)背景下(xià),臨床用量大(dà)的生(shēng)化領域在供需雙方博弈中(zhōng)處于明顯劣勢、價格壓力較大(dà)。而分(fēn)子、發光、POCT等其他特色領域仍處于發展期、面臨的壓力相對較小(xiǎo)。

2、産品端公司的核心壁壘:産品叠代能力

1)馬太效應會随着市場成熟度的提升而愈加明顯,産品多元化布局爲基礎。随着前期研發投入成本增加(包括研發、拿證、臨床等各階段的費(fèi)用上漲)以及後期市場推廣難度加大(dà),對初創企業設置了較大(dà)的門檻。而頭部企業則優勢顯著:1)頭部企業規模大(dà)、産品線全,在研發上有足夠的資(zī)金實力集中(zhōng)突破,依靠硬實力品種推動進口替代潮流;2)頭部企業在渠道上可通過一(yī)系列産品線來攤薄開(kāi)拓成本,在行業螺旋式降價的背景下(xià)掌握主動權;3)有限的細分(fēn)領域市場空間和全自動流水線的興起也對企業的綜合能力提出更高要求。

由于體(tǐ)外(wài)診斷細分(fēn)領域較多、單點天花闆低,因此發展規模的前提在于産品多元化布局,即形成綜合性平台。邁瑞醫療是綜合性平台的典型代表,全面覆蓋免疫、生(shēng)化、血液、尿液、凝血、糖化、微生(shēng)物(wù)等領域,并有望明年推出全自動流水線。2018年實現體(tǐ)外(wài)診斷收入46.26億元、整體(tǐ)研發投入14.20億元,遠超其他上市的體(tǐ)外(wài)診斷企業。此外(wài),其他優秀的國産企業也在不斷開(kāi)發新的技術平台/檢測項目、擴大(dà)企業規模,例如安圖生(shēng)物(wù)開(kāi)拓質譜領域、并推出全自動流水線;萬孚生(shēng)物(wù)增加血氣、凝血項目,并研發POCT版的化學發光和分(fēn)子診斷平台。

2)單點技術創新或爲創新型企業的重要出口。相對藥品來說,體(tǐ)外(wài)診斷産品的研發周期短、技術更新叠代速度快,這爲創新型企業留有一(yī)定空間:可在某一(yī)應用場景上打造特色技術、從而建立起優勢和壁壘,例如艾德生(shēng)物(wù)爲國内伴随診斷的先行者,其中(zhōng)ROS1産品相繼在日本、韓國獲批并進入醫保,EGFR産品也在中(zhōng)國台灣獲批并進入醫保;凱普生(shēng)物(wù)在婦幼健康和出生(shēng)缺陷防控領域檢測方面也構築一(yī)定的優勢。

除了創新型企業外(wài),跟緊技術潮流與時俱進對于成熟期企業突破發展瓶頸、往頭部企業靠攏也具備積極的意義:1)新技術,即在檢測精度、速度、成本,以及自動化程度方面進行突破,例如化學發光、分(fēn)子診斷等;2)新指标,包括受益于基礎學科研究而突破開(kāi)發出來可創造新的市場需求、甚至颠覆原有市場格局的全新指标,也包括原有指标在新平台應用以達到低價、精确、便捷等目的,例如同型半胱氨酸用生(shēng)化平台、腫标用發光平台、心标檢測POCT化等。

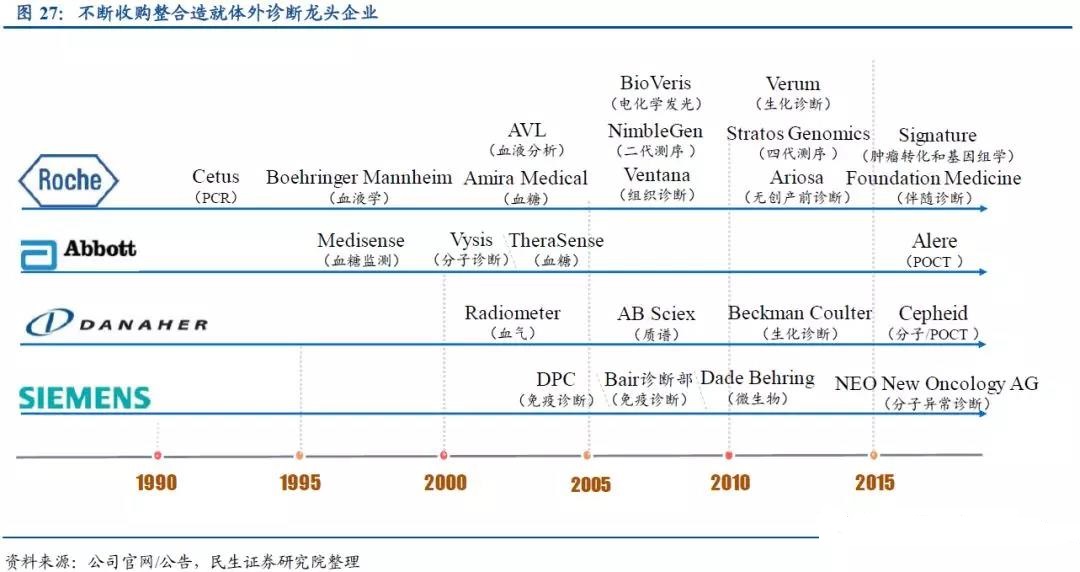

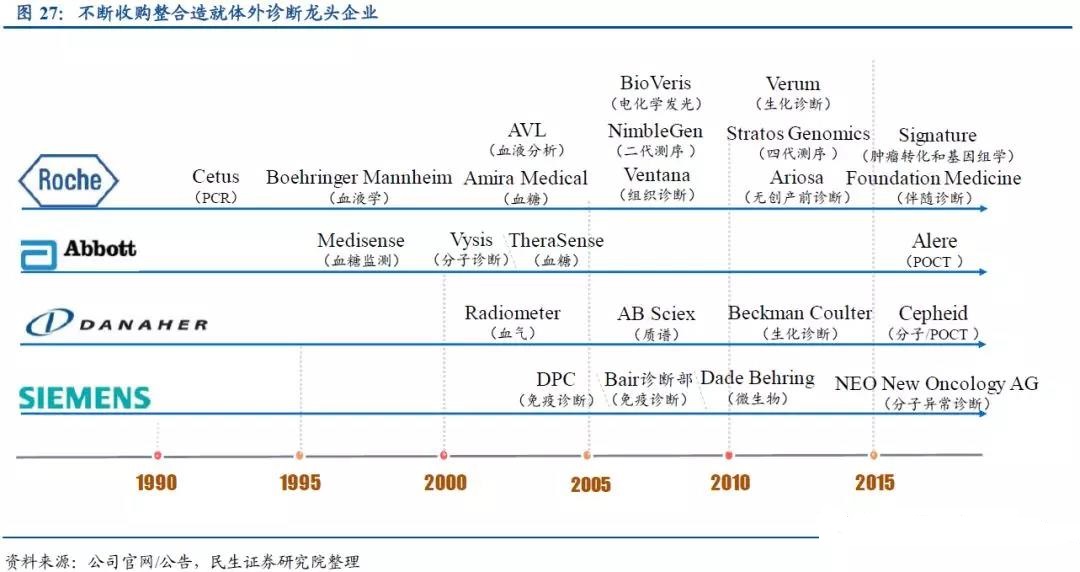

3)無論是提升企業規模還是技術豐富程度,整合能力不可或缺。當企業發展到一(yī)定程度的時候,内生(shēng)瓶頸有望借助外(wài)力實現飛躍。參考海外(wài)巨頭,羅氏的并購之路最爲豐富,其中(zhōng)1997年收購Boehringer Mannheim奠定龍頭基礎;雅培雖然最早進入體(tǐ)外(wài)診斷領域,仍需并購助力;丹納赫、西門子沒有自主産品,依靠并購實現從無到強。

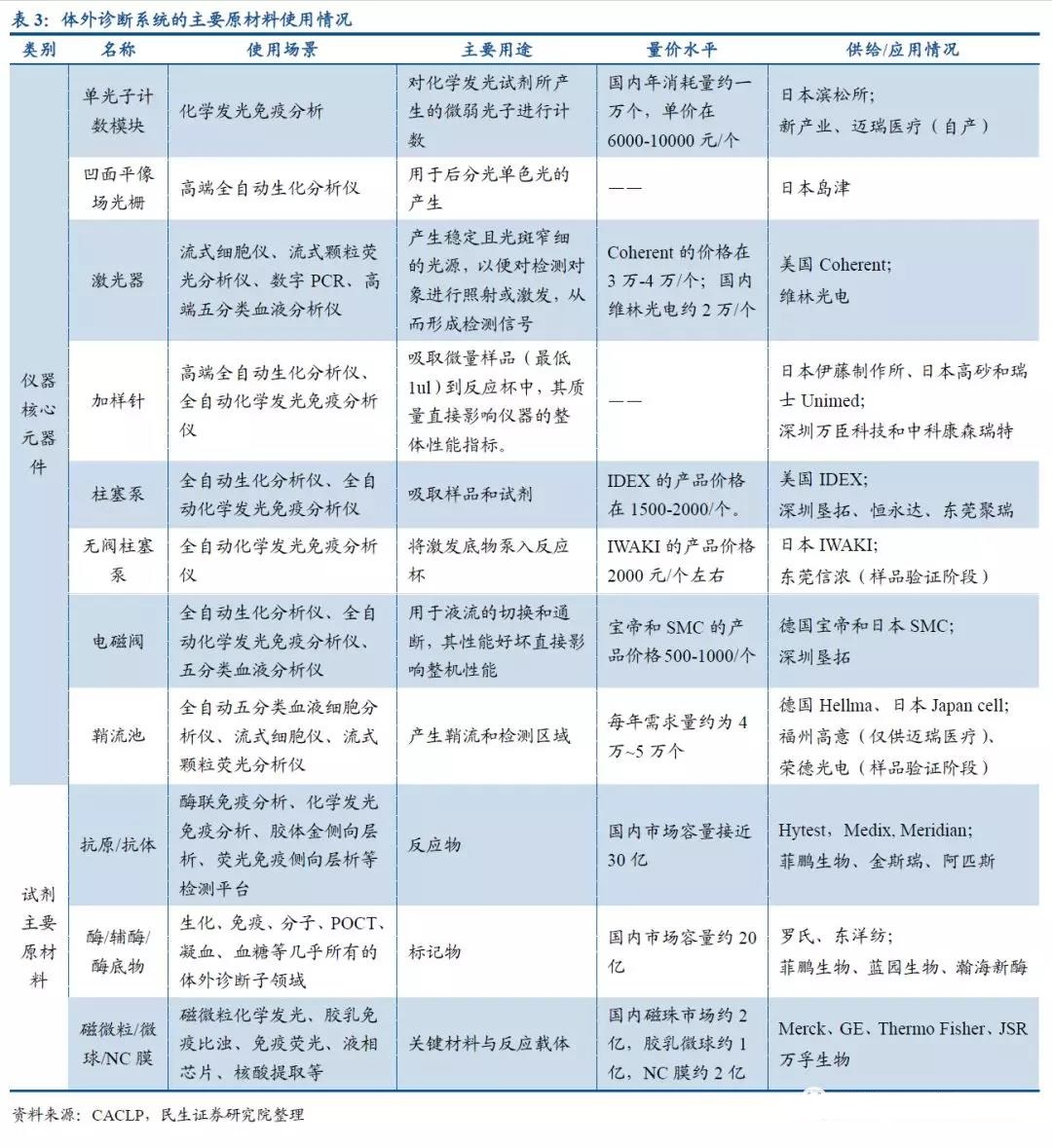

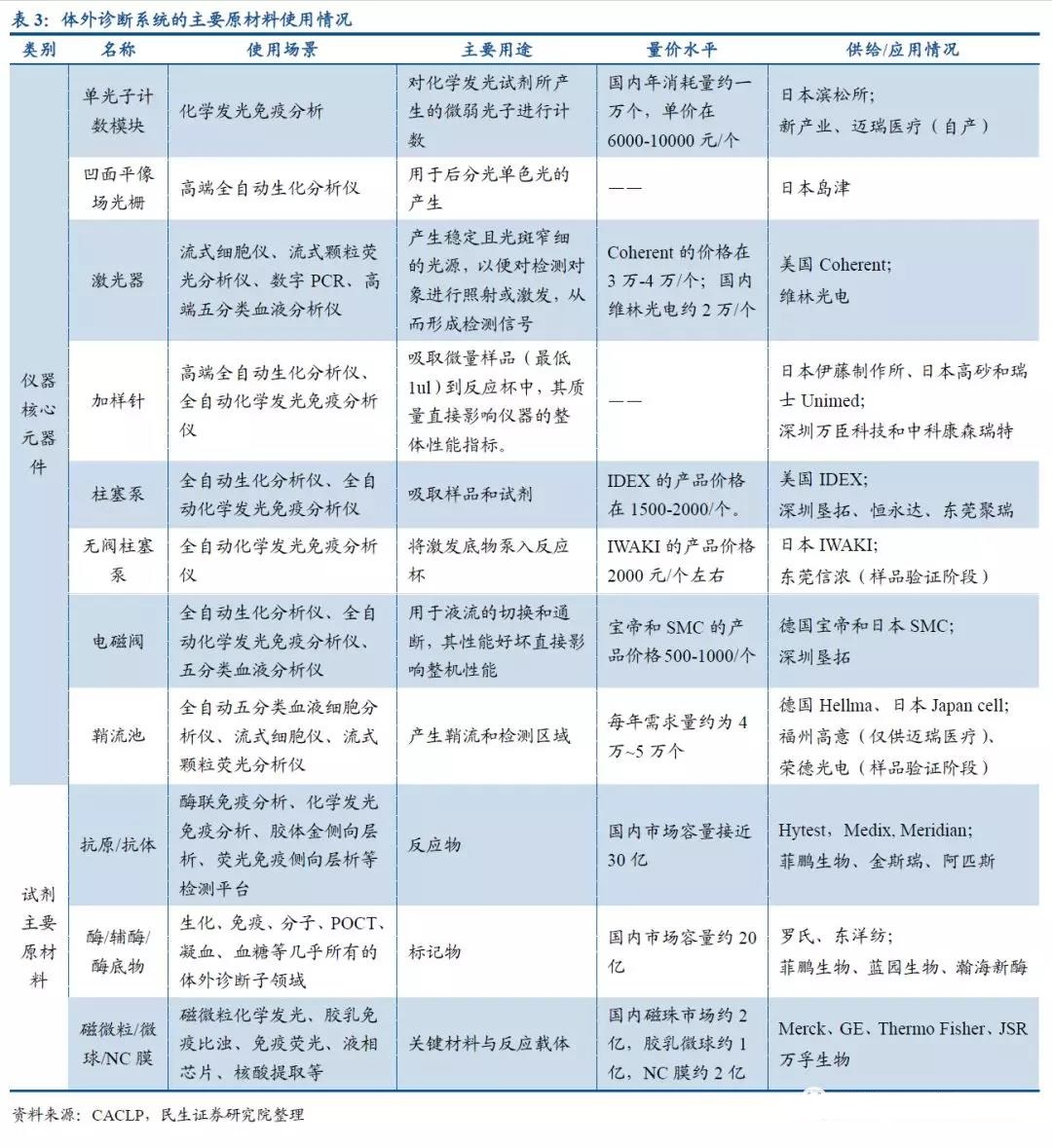

(四)原材料:建立産品端核心壁壘突破的關鍵

雖然原材料市場不大(dà),但卻是體(tǐ)外(wài)診斷産品的創新支撐:核心原材料對診斷系統的性能影響極大(dà),在很大(dà)程度上決定了體(tǐ)外(wài)診斷系統性能的上限。以辣根過氧化物(wù)酶爲例,其市場規模僅數千萬元人民币,卻支撐了将近一(yī)半的生(shēng)化診斷試劑以及大(dà)部分(fēn)酶聯免疫分(fēn)析試劑及相當部分(fēn)的磁微粒化學發光試劑。

國内的關鍵原材料是随着體(tǐ)外(wài)診斷産業而發展起來,具有一(yī)定的滞後性,産品質量不高;下(xià)遊廠家在研發期間爲了保證質量而選用進口原材料,對于研發完成的産品也沒有動力去(qù)重新注冊,因此國産替代進程緩慢(màn)。而在醫改背景下(xià),廠家迫于成本壓力或有動力采用國産原材料。而對于最爲核心的原材料,下(xià)遊廠家有望實現自産或者合作研發,例如新産業和邁瑞醫療購買光電倍增管(價格約2000-2500元/個)研發電路來構成單光子計數模塊,萬孚生(shēng)物(wù)、基蛋生(shēng)物(wù)、安圖生(shēng)物(wù)、九強生(shēng)物(wù)爲試劑自供抗體(tǐ)抗原等原料;邁瑞醫療與高意科技獨家合作開(kāi)發鞘流池、一(yī)般不銷售給國内其他血球儀廠家。

我(wǒ)們認爲可以實現關鍵原材料自産的體(tǐ)外(wài)診斷産品企業除了實現成本控制之外(wài),在産品性能和技術創新的提升方面也具備優勢,建議關注邁瑞醫療、安圖生(shēng)物(wù)、萬孚生(shēng)物(wù)等攻克原材料環節的優質企業。

我(wǒ)們認爲目前體(tǐ)外(wài)診斷産業的上遊産品處于産品叠代(發光、分(fēn)子)關鍵期、中(zhōng)遊渠道整合效果尚待驗證、下(xià)遊獨立醫學實驗室或進入規模效應階段。結合産品端研發投入/技術創新、流通端運營能力/整合效果、服務端成本控制/特檢項目等關鍵評估指标,我(wǒ)們建議關注在産品端形成綜合性平台、并在關鍵原材料方面實現自産的邁瑞醫療和萬孚生(shēng)物(wù),在化學發光領域領先并往質譜方向發展的安圖生(shēng)物(wù),以及規模效應顯現、特檢占比領先的金域醫學。

1)IVD行業普遍存在産品同質化、對上下(xià)遊掌控力一(yī)般,可能存在競争激烈程度加劇風險。無論是在産品端、流通端還是服務端,體(tǐ)外(wài)診斷領域參與者數量衆多、行業競争激烈,特别是在控費(fèi)背景下(xià),同質化的産品及商(shāng)業模式,行業競争愈加激烈;未來可能會存在因競争加劇、互相搶奪市場份額而造成企業盈利能力、運營能力等财務指标惡化的風險。

2)降價幅度超預期風險。IVD産品出廠價和終端價相比藥品差距更大(dà),我(wǒ)們認爲降價的初期階段可能在于擠環節水分(fēn),但是不排除極端降價帶來産業整體(tǐ)盈利能力下(xià)滑的風險。如果終端價格是斷崖式而非漸進式降價、流通環節迅速推動兩票制、儀器/試劑統一(yī)編碼快于預期,則可能對産業帶來較大(dà)的沖擊。

3)商(shāng)業模式選擇失敗帶來的風險。目前ICL的路徑選擇依然存在特檢(研發建立項目壁壘)、共建、渠道商(shāng)協同等多種商(shāng)業模式。這些模式的存在,我(wǒ)們認爲有其曆史合理性,但是在目前新的醫改政策下(xià),對于商(shāng)業模式的選擇給企業帶來新的挑戰,可能存在因爲路徑選擇短視帶來模式持續性出現問題的風險。

4)其他風險:産品研發臨床失敗的風險、海外(wài)原料價格波動風險以及收購過程的商(shāng)譽減值風險等。

微信掃碼

微信掃碼

用戶中(zhōng)心

用戶中(zhōng)心

意見反饋

意見反饋